- China declara que “ignorará” los “juegos de números arancelarios” de EE.UU.

- Beca PERUMIN: Más de 2180 jóvenes de 23 regiones del Perú postularon para acceder a las actividades de la Convención Minera

- Minem: el Algarrobo es el primer proyecto en priorizar el recurso hídrico en Perú

- MINEM: Cusco será la primera región del país con proyectos en energía rural trifásica

- Impulso a la equidad de género resaltó en Encuentro de Mujeres Líderes de Ferreycorp

Pan American vende aurífera La Arena por un total de US$295 mlls a Zijin Mining

La compañía canadiense Pan American Silver Corp acordó la venta de la minera La Arena (La Libertad) por US$245 millones en efectivo por adelantado y un pago contingente de US$50 millones a una filial de la china Zijin Mining Group Co.

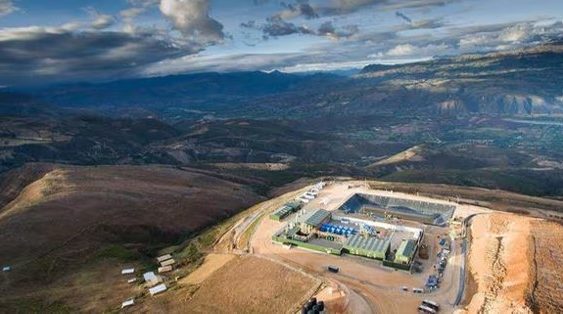

La canadiense Pan American Silver Corp acordó vender su participación del 100% en La Arena S.A, propietaria de la mina de oro La Arena, así como del proyecto aurífero La Arena II (La Libertad) a Jinteng Mining, filial de la china Zijin Mining Group Co. La transacción involucra un desembolso total por US$295 millones y se espera que la misma se complete en el tercer trimestre de 2024.

Según los términos del acuerdo, Zijin pagará US$245 millones en efectivo y otorgará a la canadiense una regalía del 1.5% por el proyecto La Arena II. Al inicio de la producción comercial de esta nueva operación, el trato prevé un pago contingente adicional de Zijin de US$50 millones en efectivo. El cierre de la transacción está sujeto a las condiciones habituales y a la recepción de las aprobaciones regulatorias.

“Con la venta de La Arena, continuamos cumpliendo con nuestra estrategia de optimizar nuestra cartera, tras la transacción (compra) de Yamana), al tiempo que mantenemos el potencial de crecimiento futuro a través de la retención de regalías”, comentó Michael Steinmann, presidente y director ejecutivo de Pan American.

Desde que adquirió la mina La Arena a Tahoe Resources Inc. en 2019, Pan American agregó 535,521 onzas de oro (en reservas) a través de la exploración y extendió la vida útil de la operación de 2021 a 2026, con el potencial de una mayor extensión.

Reciente venta de Pan American en Perú

En la búsqueda de optimizar su cartera de proyectos tras la adquisición de Yamana Gold (con operaciones de oro y plata en Brasil, Chile y Argentina), Pan American Silver Corp anunció el 2023 la desinversión en ciertos activos, como la venta de su participación en la mina polimetálica Morococha (Junín) a la peruana Alpayana.

La transacción estuvo en fase de revisión por el Instituto Nacional de Defensa de la Competencia y de la Protección de la Propiedad Intelectual (Indecopi), pero en septiembre del mismo año la entidad dio luz verde a la operación y, en consecuencia, las empresas involucradas concretaron oficialmente la transacción.

“La contraprestación por la venta de Mara (Argentina), junto con las otras ventas, producirá un total de ingresos en efectivo de US$ 593 millones”, comentó en ese momento Michael Steinmann, presidente y director ejecutivo de Pan American Silver Corp.

En relación con la transacción de Morococha, la empresa detalló haber completado un acuerdo vinculante para vender su participación del 92.3% en Minera Argentum, su subsidiaria peruana propietaria de dicha mina, a Alpayana, el 19 de junio de 2023. Según el acuerdo, Alpayana adquirió las acciones de Argentum a cambio de una contraprestación en efectivo de US$25 millones.

Fuente: Gestión